老後に備えて夫婦で2000万円の貯蓄が必要!という金融庁の報告書が話題となっています。

そんな金額ムリ…。そう感じる人も多く、将来への不安を高めてしまった所もありました。

麻生太郎金融担当相が表現が不適切だったというコメントを出すなど、未だに騒動は尾を引いていますね。

今回は、そもそも「老後に2000万必要」という提言が出された出典元資料を確認して見ましょう!

出典は金融審議会の報告書「高齢社会における資産形成・管理」

老後に備えて夫婦で2000万円の貯蓄が必要…。

これは金融庁の金融審議会の市場ワーキング・グループがまとめた「高齢社会における資産形成・管理」という報告書が出典元となっています。

そもそも金融審議会とはどういう組織なのか、そこから確認してみましょう。

金融審議会は国内金融の重要事項について調査・審議を行う組織

| 会議体名称 | 金融審議会 |

|---|---|

| 発足 | 平成10年(1998)に金融制度調査会・証券取引審議会・保険審議会を統合して金融庁に設置 |

| 役割 | 内閣総理大臣の諮問に応じて、金融制度の改善など国内金融の重要事項について調査・審議を行う |

| 情報発信 | 金融庁『金融審議会』 |

金融審議会とは、平成10年(1998)の金融監督庁(現在の金融庁)設置時に、それまでの金融制度調査会、証券取引審議会、保険審議会を統合し設けられたものです。

金融審議会では、「内閣総理大臣、金融庁長官、財務大臣の諮問に応じて、国内金融に関する制度等の改善に関する事項その他の国内金融等に関する重要事項を調査審議すること」と定められています(金融庁設置法第6条、第7条)。

金融庁そのものは内閣府の外局に置かれているものですから、結論はともかく、調査・審議の対象については、政府の意向を一定程度反映していると考えて良いように思います。

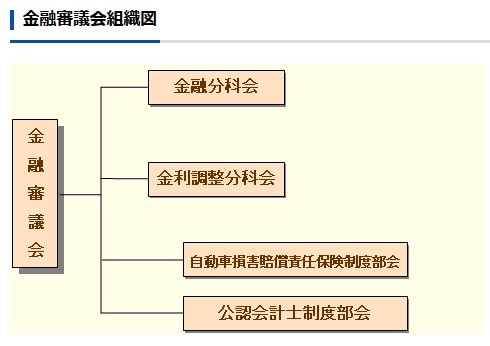

金融審議会は組織としては、2分科会(金融分科会、金利調整分科会)、2部会(自動車損害賠償責任保険制度部会、公認会計士制度部会)、委員(30名以内の学識経験者)などで構成されています。

(画像出典:金融庁『金融審議会』より)

(画像出典:金融庁『金融審議会』より)「高齢社会における金融サービスのあり方」検討・審議は合計12回

金融審議会の市場ワーキング・グループでは、「高齢社会における金融サービスのあり方」など国民の安定的な資産形成をテーマとして、平成30年9月より計12回にわたって検討・審議を行ってきました。

議題、アジェンダの設定自体は、政府の意向が一定程度反映されたものだとしても、時代的に検討が必要な議題であることは間違いありません。

資料は全て公開されていますし、難しい部分は飛ばしても概略は分かるように書かれていますので、一通り読んでみることをおすすめします。

解説本の類にはたいてい何らかのバイアスがかかっていることが多いですし(金融審議会についても議題設定についてはその可能性はあると思いますが)、ベースとなった議論の流れを読み解くことは重要なはずです!

【問題提起編】「高齢社会における資産形成・管理」報告書のサマリー

ここからは、金融庁の金融審議会の市場ワーキング・グループがまとめた「高齢社会における資産形成・管理」報告書のサマリー(概要)をお伝えします。

報告書は、問題を提起する部分と、解決策を提示する部分が織り交ぜて書かれているため、「問題提起編」と「解決策編」に分けて整理して見ます。

寿命が延びて人生100年時代が到来

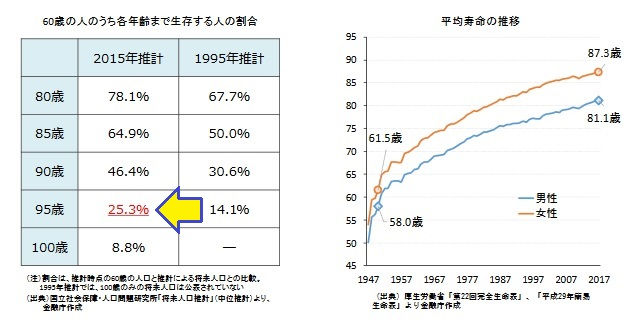

20年間で95歳まで生存する人の割合(推計値)が10%以上アップ

20年間で95歳まで生存する人の割合(推計値)が10%以上アップそもそもの前提として、寿命が延びているんですよね。本来はとても喜ばしいことのはず!

60歳の人があと何年生存するかの推計値が、20年前と比較しても著しく改善されていることが分かります。

現時点では、ほぼ半数の人が90歳まで生存し、95歳まで生存する人も25%、100歳まで生存する人も10%近いという推計値になっています。

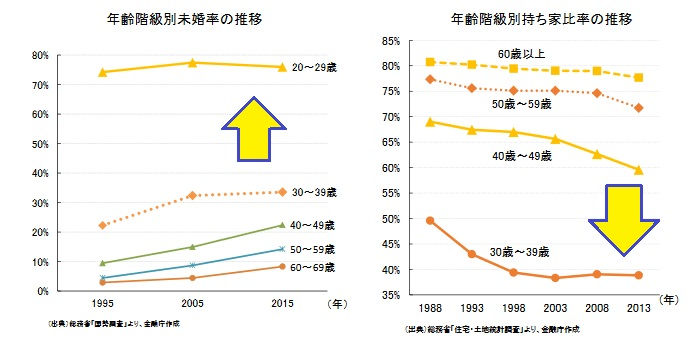

未婚率は上昇・持ち家比率は低下

未婚率が上昇し、持ち家比率が低下

未婚率が上昇し、持ち家比率が低下寿命が延びて行くなかで、家族の構成は大きく変化してきています。

未婚率が上昇して、持ち家比率も低下。つまり、結婚して子供をつくり、老後は子供が親の面倒を見る(同居するケースも多い)というモデルはもはや現実的では無いと。

持ち家でないということは、住居費(家賃)も生涯必要になってくるわけです。

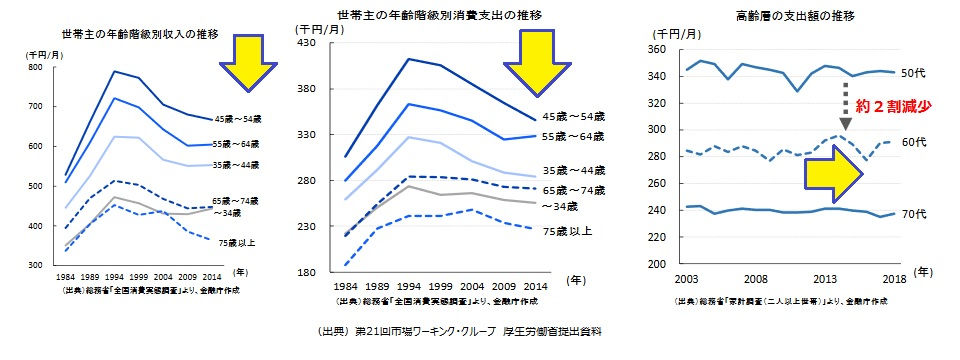

現役世代の収入・支出は減る一方、高齢層の支出は横這い

現役世代の収入・支出がともに減る一方、高齢層の支出は横這い

現役世代の収入・支出がともに減る一方、高齢層の支出は横這い消費行動を見ると、高齢層の消費支出がほぼ横這いということも明らかにされています。

現役世代の収入はピーク期(1994年)から、ボトム期(2009年)にかけて大きく減少していて、支出もそれに比例して大きく減少しています。

給与所得が伸び悩み、場合によっては減る一方で、社会保障費などは高騰しているわけですから、現役世代の消費行動が抑制されるのはある意味当然です。そしてこれがデフレ長期化の原因にもなっているわけですが…。

一方、高齢層の支出を見ると、現役時よりも支出額は減っていますが、時系列的な変化が非常に少ないことが分かります。

ある程度の年齢になるとライフスタイルは固まっているわけで、あとはその生活を回していく定額の回転費用的な支出になっていくためではないでしょうか。

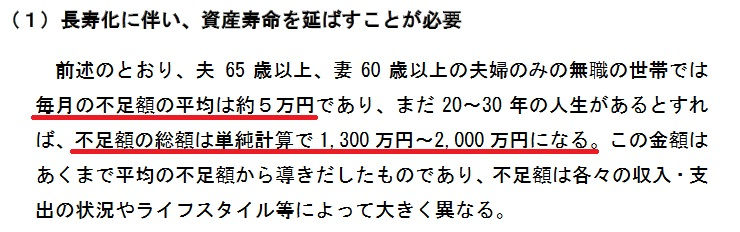

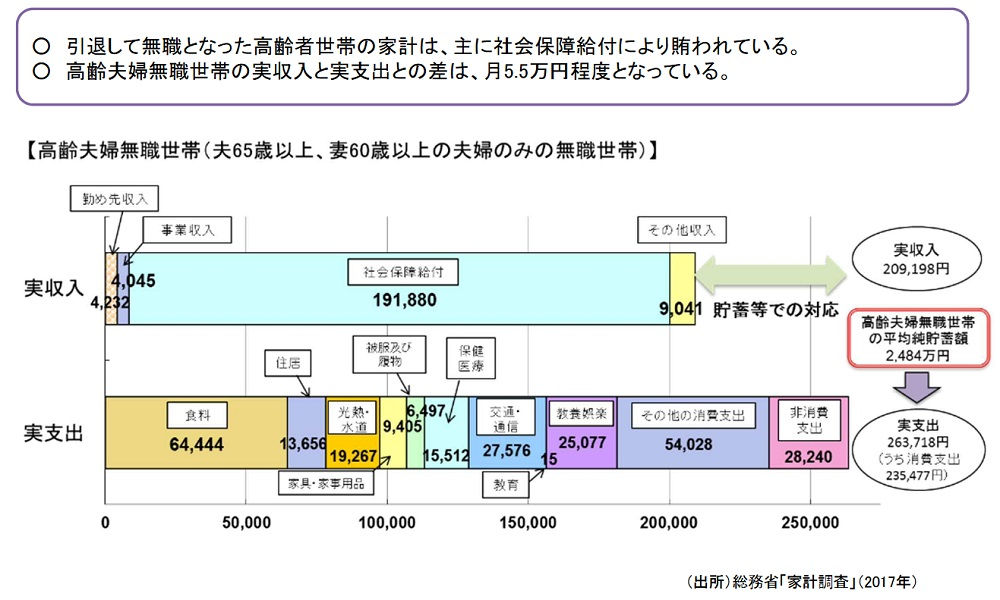

高齢層の支出は貯蓄などから月約5.5万円を補って維持されている

現状の高齢層は平均月5.5万円を貯蓄等から補填している

現状の高齢層は平均月5.5万円を貯蓄等から補填している高齢層の支出が横ばい傾向と言っても、現在の高齢層も年金だけでは足りず、不足金額分は貯蓄等からの補填で対応しているのですね。

この不足金額(補填金額)が、平均約5.5万円。ここに残寿命の年数をかけると、およそ2000万円という数値が得られます。

老後に備えて夫婦で2000万円の貯蓄が必要!というメディアの報道は、この部分が切り取られたものになっているんです。

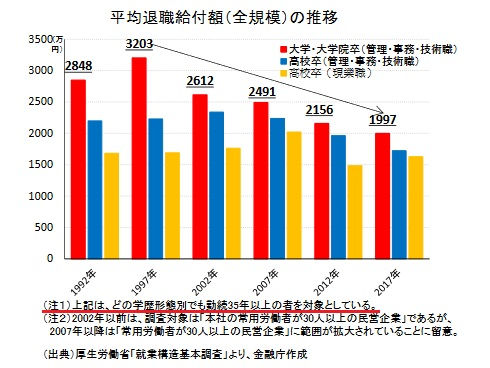

退職金給付は減少傾向

退職金は20年間で約3分の2の水準に減少

退職金は20年間で約3分の2の水準に減少退職金は、年金とともに老後の生活を支えるものですが、その退職金の給付額は20年間で約3分の2の水準に減少していることも示されます。

ただ、このグラフは「勤続35年以上の者を対象」としているんですよね。現状では大卒で約2000万円の退職金給付が平均的な水準ということですが、これだけの退職金を確保できる人がどれぐらいいるのか正直疑問に感じました…。

報告書でも、労働市場の流動化が広がっていて、退職金制度の採用企業数や退職給付額の減少傾向が続く可能性があることに言及されています。

現状では、退職金制度の危険性は報告書のレベルを超えていて、退職金実質ゼロ水準を覚悟している人も少なくないように思います。

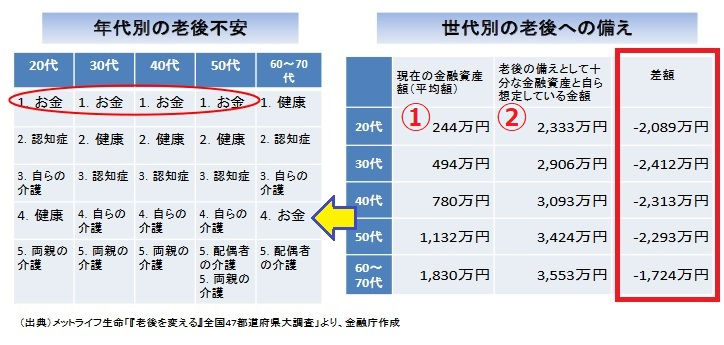

不安を感じている人は多いが対策はできていない

各年代とも老後の不安は「お金」がTOP項目

各年代とも老後の不安は「お金」がTOP項目老後についての不安は、現役世代では年代を問わず「お金」がトップ項目です。

年を重ねると、①の金融資産額も増えて行くけれど、②老後の蓄えの必要想定額も増えて行き、結果的に差額はほとんど解消されないまま老後に突入する状況なのが分かります。

とは言え、です。これは報告書には言及されていない部分ですが…。

実際に老後に突入した60~70代については、お金の不安はぐっと優先順位が下がって4位になっているんですよね。

- 現在のお年寄りは年金という意味ではそもそも色々と恵まれた世代であること

- 実際に老後に入ってしまえば何とかなる、何とかするしかないこと

この両方の要素が入り混じっているのではないかと感じました。

【解決策編】「高齢社会における資産形成・管理」報告書のサマリー

ここからは、「高齢社会における資産形成・管理」報告書のなかでポジティブに書かれている部分、解決策として提示されている部分を抜粋してお伝えします。

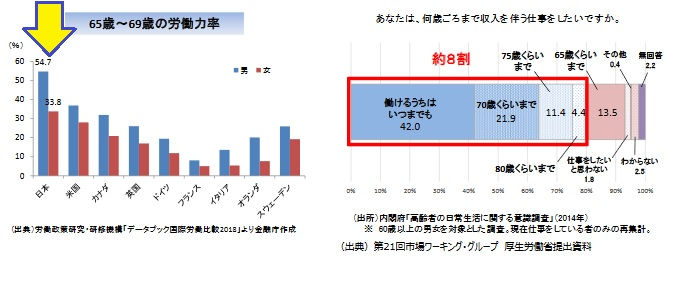

日本の高齢者の就業率は世界的にも高い

日本の高齢者の就業率は世界最高レベル

日本の高齢者の就業率は世界最高レベル日本の高齢者の就業率は非常に高いこと、その背景には働いて収入を得たいという高齢者自身の考えがあることが示されています。

働きたいと考える背景については言及されていませんが、そもそも働かないと生活していけないという事情も相当程度影響しているように思います。

働き続けることによって身体能力も維持されている可能性が高い

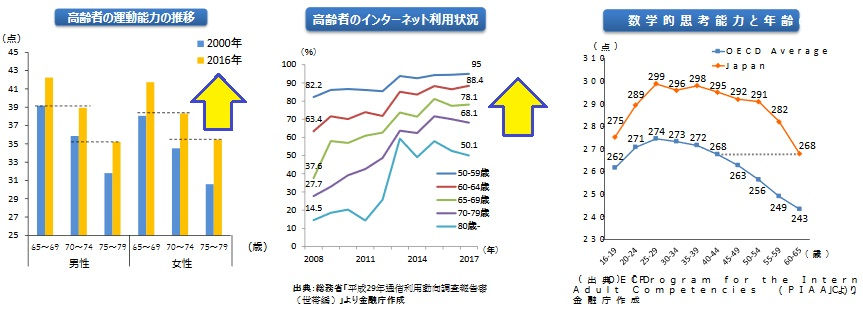

運動能力・ネット利用率が向上、数学的思考能力も高い

運動能力・ネット利用率が向上、数学的思考能力も高い日本の高齢者は、運動能力も大幅に向上していて、インターネット利用状況も高くなってきています。

知的能力も維持されていて、日本人高齢者60歳~65歳の数的思考力や読解力のテストのスコアはOECD諸国の45歳~49歳の平均値と同じ水準となっていることが示されています。

身体的能力が維持されている背景については言及されていませんが、働き続けることによって身体能力が維持されている可能性は高いように思います。

具体的な対策としては「つみたてNISA」と「iDeCo」が有効

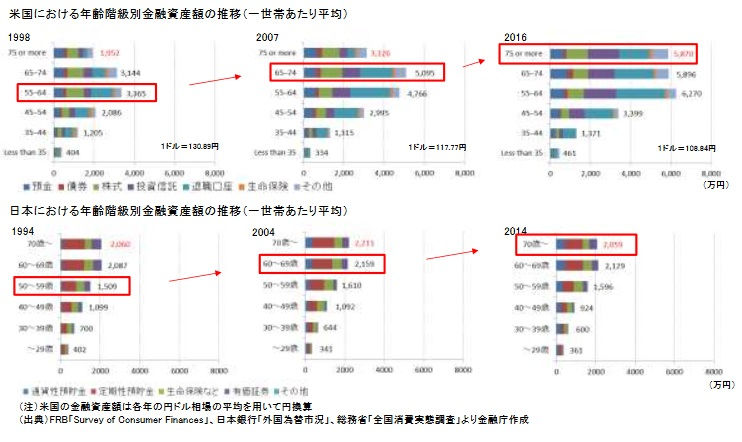

同世代で比較すると、アメリカの高齢者世帯の金融資産は20年で3倍に増加

同世代で比較すると、アメリカの高齢者世帯の金融資産は20年で3倍に増加アメリカでは、75歳以上の高齢者世帯の金融資産がこの20年で約3倍に伸びている一方、日本の同年代の高齢者世帯の金融資産はほぼ横ばいで推移したことが示されています。

アメリカでは好景気が続いたことと合わせて、401(k)プラン等の制度的な後押しもあり、現役期から資産形成を実行しかつ継続していったためと分析しています。

日本でも「つみたてNISA」、「iDeCo」などの制度的な仕組みが整い、個人が長期的な資産形成を行うための制度が整ってきたことも紹介されています。

ここまで全ての画像出典:金融審議会 市場ワーキング・グループ報告書「高齢社会における資産形成・管理」より

老後に2000万必要!?そんなのムリ!と思う前に、大元の報告書を確認してみよう!まとめ

- 寿命が延びて人生100年時代が到来

- 未婚率は上昇・持ち家比率は低下し年金設計当初に想定されていた家族モデルはもはや通用しない

- 現役世代の収入・支出は減る一方、高齢層の支出は横這いとなっている

- 高齢層の支出は貯蓄などから月約5万円を補って維持されている

- この補填分を寿命でかけて単純計算すると夫婦で2000万円の貯蓄が必要となる

- 退職金給付は減少傾向で不安を感じている人は多いが対策はできていない

- 日本の高齢者の就業率は世界的にも高いが、身体能力も維持されていて働く意欲も高い

- 個人が長期的な資産形成を行うことが重要で「つみたてNISA」「iDeCo」は積極的に活用すべき

老後に備えて夫婦で2000万円の貯蓄が必要!という金融庁の「高齢社会における資産形成・管理」報告書については批判的な報道も多く見られますが、通読して見ると、示唆に富む部分も多いことが分かります。

関係当局が示す報告書として、特別に問題となる部分は無いように感じました。

解決策の部分で「つみたてNISA」と「iDeCo」が比較的大きく取り上げられていますが、金融機関にとっては旨味の少ない商品ですから、ビジネス的なバイアスが働いている可能性も少ないように思います。

そもそも、人生100年時代を生きるのに、国民年金の加入期間が40年間では、制度の維持がそうとう困難な状況に陥ることは明らかですよね。

- 若い年齢から長期的な資産形成を行う

- そのための環境整備を行う

この2つが基本的な対策となっていくのは自然な流れではないでしょうか…。

年金問題については、『お金節約.com』編集部でも考え続けて行きたいと思います。