確定申告の期間ですので、土日に申告書を作成!という人もいるかも知れませんね。

ところで税と言えば、企業向けの保険で「節税保険」と呼ばれるものがあることをご存知ですか?

「節税保険」とは、途中解約を前提に、企業が保険料の全額を損金として税務処理できる保険のこと。

保険本来の目的から外れて、「節税」目的があまりにも大きく捉えられるようになったことで、金融庁・国税庁から規制される方向となり、議論を呼んでいます。

「節税保険」の仕組みと、金融庁・国税庁の見直しで販売停止とする動きが広まっていることを解説します!

「節税保険」は経営者向けの生命保険

生命保険は生身の人間(自然人)だけではなくて、法人名義でも利用可能です。

もう少し詳しく言うと、契約者が法人(会社)で、役員や従業員が被保険者となるかたちで保険を運用することができるんですね。

「節税保険」も、そうした法人契約の保険の一つです。

法人が支払った保険料の経理処理の基本

| 定期保険、特約等 (貯蓄性のない商品) |

「定期保険料」や「特約保険料」として 損金算入できる(経費に計上できる) |

|---|---|

| 養老保険、終身保険、年金保険等 (貯蓄性の高い保険) |

「保険料積立金」として 資産計上(損金・経費にはできない) |

法人(会社)が契約者となり、保険金の受取人は法人(会社)、役員や従業員が被保険者となる保険が存在する背景には、とくに中小企業において、主要な役員(多くの場合は経営者)個人の能力で会社が成り立っているケースが多いことがあげられます。

経営者が亡くなったら、即、会社が存続の危機に陥ることを防ぐために、当件必要となる運転資金を保険金でカバーしようという考え方ですね。

経理処理の基本的な考え方としては、貯蓄性の有無がポイントとなり、貯蓄性が無い掛け捨ての場合は損金算入、つまり経費に計上できます。一方、貯蓄性があり将来何らかの形で戻ってくる部分がある場合は、損金・経費にはできず資産計上することになります。

企業が福利厚生の一環として活用するケースも

| 養老保険、終身保険、年金保険等 (保険金の受取人が被保険者・遺族) |

「給与」として 損金算入できる(経費に計上できる) |

|---|---|

| 養老保険、終身保険、年金保険等 ・満期保険金の受取人は法人 ・死亡保険金の受取人は被保険者または遺族 |

「保険料積立金」として 1/2は資産計上(損金・経費にはできない) 「福利厚生費」として 1/2は損金算入可能 |

企業が福利厚生の一環として、保険金の受取人を被保険者(役員とか社員)またはその遺族とするケースもあります。

この場合は、貯蓄性が高いものでも、経費に計上できます。

保険金「全額」の受取人が被保険者または遺族の場合は、保険金を「給与」として経費計上が可能です。

満期保険金の受取人は法人(会社)で、死亡保険金の受取人は被保険者または遺族という場合は、半額を経費計上可能、もう半額は資産計上するというかたちです。

後者の半分・半分のパターンを、「ハーフタックスプラン」と呼んでいます。一般に、福利厚生として導入される場合は、このケースが多いと思います。

保険金を経費計上できると節税効果が生じる

| ➀売上 | 100万円 |

|---|---|

| ②原価 | 50万円 |

| ③粗利 | 50万円(➀マイナス②) |

| ④経費 | 20万円 |

| ➄利益 | 30万円(③マイナス④)※税金はここにかかる! |

経費に計上できるかどうかが何故重要になってくるのでしょうか?

それは、経費に計上できると、結果的に納税額を減らすことができ、節税できるからです。

最終的にどこに税金がかかるのか、超シンプルに示すと上の表のようになります。

経費をできるだけ大きく取れば、その分、利益を圧縮することができ、課税対象額を減らすことで節税につながるわけですね。

儲かった中小企業の社長さんが、ベンツを経費で買っちゃったりするのも、同じ理屈です。税金に取られるぐらいなら、高級車を買って課税額を圧縮しようと、そういう考えですね。

実際に、高級車を経費計上することが可能かどうかは、業種・業態によっても判断が異なりますので、顧問税理士の先生と十分ご相談くださいませ…。

「節税保険」は解約時の解約返礼金が高く設定されている

経費に計上はしたけれど、何も自分にとってのリターンが無ければ、ただのムダ使いになってしまいますよね。

先のベンツの例でいえば、高級車に乗る満足感などがリターン分になっているわけですが、保険の場合は、本来は経営リスクの軽減などがそのリターン分ということになります。

ところが保険には、契約を解除したときに戻ってくる「返戻金」というお金があるのです。

この返戻金を高く設定すると、契約時は経費計上しておいて節税効果は確保、一定期間が経過したら解約して「返戻金」として保険金を取り戻す。そういう商品が開発できますよね。

「節税保険」とは、企業が保険料の全額を損金として税務処理できる上に、途中解約を前提として解約時の返戻金が高く設定されている保険の通称・俗称です。

- 保険料の全額を損金として税務処理できること

- 途中解約を前提として解約時の返戻金が高く設定されていること

【注意点】適切な運用をしている企業もたくさんあります!

契約者が法人(会社)で、役員や従業員が被保険者となるケースすべてが、節税保険と呼ばれているわけではありません。

あくまでも経営リスクの軽減が主目的で、副次的に節税効果も生じるので、従業員が路頭に迷う心配をしなくて済むように積極的に検討して見て下さいね、というのがこの税制度本来の趣旨のはずですし、実際本来の趣旨に沿って適切に活用している企業もたくさんあるのです。

節税保険の解約返戻金についても、戻ってきた時点で再び課税対象となってしまうので、厳密には課税を繰り延べしているに過ぎません。新規の設備投資などが必要となるタイミングに備えて、解約返戻金というかたちで準備しておくというのは、税制上許されている以上、合理的な経営判断とも言えると思います。

ここは誤解のないようにしてくださいね。

「節税保険」の販売過熱から方針見直しまでの流れ

「節税保険」は、税制度の抜け道を悪用したと言われても仕方が無いところがあります。

とくに販売サイド(保険募集人)では節税効果のみを煽り、保険料が不必要に高額になるような設計をして販売したケースが多かったことが報道されています。

「節税保険」の乱立・乱売の結果、金融庁・国税庁の見直しが当然のように入ることになり、ブームは終焉に…。

短い期間でしたが、「節税保険」ブームをふり返ってみましょう。

【前史】日銀のマイナス金利政策導入で予定利率に影響が

| 予定死亡率 | 過去の統計から予測される年齢や性別ごとの死亡率がまとめられた「生保標準生命表」を基に算出。予定死亡率が低ければ保険料は安くなり、予定死亡率が高くなれば保険料も高くなります。 |

|---|---|

| 予定利率 ※マイナス金利はココを直撃 |

契約者から支払われた保険料の運用によって見込まれる利益。予定利率が高く設定されていれば保険料は安くなり、予定利率が低く設定されていれば保険料は高くなります。 |

| 予定事業費率 | 保険会社が運営上必要とする経費の割合。予定事業費率が低ければ保険料は安くなり、予定事業費率が高くなれば保険料も高くなります。 |

2016年1月29日、日本銀行はマイナス金利政策の採用を発表しました。

金融機関が日銀の当座預金に保有する預金に対してー0.1%のマイナス金利を課すもので、2016年2月16日より実行されています。

政策の意図を単純に言うと、日銀に預けたままだと損しちゃうから、銀行などが積極的に貸し出しなどを行って経済を活性化できるだろうという目論見ですね。

民間銀行の場合は、新規事業への融資を通じて新しい産業の育成を助けることが本分ですから、マイナス金利政策でも泣き言はいえない側面も確かにあるのですが…。

保険会社の場合はちょっと事情が異なります。

預かった保険金を失うようなリスクは取れないわけですから、そもそも積極的な資金運用が求められているわけでもありません。

保険料の算定は、上の表に記載した3つの予定基礎率(予定死亡率・予定利率・予定事業費率)に左右されます。

日銀のマイナス金利政策は、予定利率が下がることを意味しますので、保険会社の収益悪化に直結したわけです。

【ブーム誕生】最大手の日本生命が「節税保険」を販売

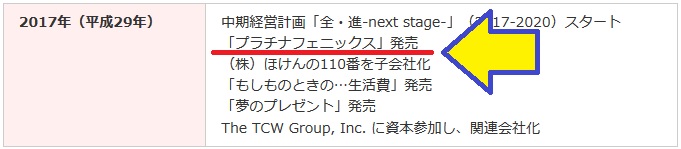

(画像出典:日本生命『会社概要、沿革』より)

(画像出典:日本生命『会社概要、沿革』より)日銀のマイナス金利政策で、円建ての終身保険は予定利率を引き下げるより他なくなり、多くの円建て保険が販売停止に追い込まれました。

いわゆる「節税保険」は、税制の抜け道を突いたものですから、道義上の問題はともかく、法的な違法性は無いものです。

やわらかく言うと「やんちゃな商品」とも言えると思います。

業界内の状況は想像するしかありませんが、ドコが最初に販売するのか、業界中が注目していたのではないでしょうか。

実際のところは、最大手の日本生命が2017年4月に「プラチナフェニックス」という商品名で発売。正確には「一定期間災害保障重視型定期保険」として、災害を原因とする死亡・高度障害状態を重点的に保障するものです。

保険金の全額を損金計上でき、契約して数年後の解約返礼金が高く設定されていることから、節税効果を含めると100パーセントを超える実質的な運用効果が見込める商品です。

利益が出ている法人にとっては、保険料を経費として計上して利益を圧縮して税金を低く抑えることができ、さらに解約返戻金のピークタイミングを狙って解約することで、かなりの金額が戻ってくるという、二重のメリットを享受できる商品設計になっていました。

日経新聞では、最大手の日本生命が節税保険を発売したことが「お墨付き」になったと報道しています。「プラチナフェニックス」は大人気商品に!競合各社も雪崩を打って参入することになりました…。

【ブーム頂点に】「節税保険」各社より乱立・乱売

(画像出典:日本生命『2017年度ニッセイ懇話会資料』より抜粋)

(画像出典:日本生命『2017年度ニッセイ懇話会資料』より抜粋)日本生命の2017年度決算では、生命保険会社の基礎的な期間収益の状況を表す指標で、一般企業の営業利益に近い存在である「基礎利益」は、前年度比5.4%増加!

2018年度上半期の決算では、おなじく「基礎利益」が、前年同期比17.0%増加!!

契約者2400人が出席した2017年度のニッセイ懇話会でも、「プラチナフェニックス」は高い評価を得ています。

2018年3月に「節税保険」の取り扱いを始めた第一生命ホールディングス傘下のネオファースト生命保険では、4~12月期の新契約年換算保険料が前年同月比で40倍の888億円にも膨らんだということですから、人気の過熱ぶりが分かりますね…。

【ブーム終焉に】金融庁・国税庁の逆鱗に触れ終了へ

今回、金融庁を怒らせたのはそのやり方だった。「保険会社の経営として、美しくないと感じざるをえない」。金融庁の遠藤俊英長官は2月15日、生保各社首脳との意見交換会で、各社の姿勢を批判した。生保の商品開発を促す規制緩和を本来の意図とは異なる使い方をしたことへのいらだちがにじむ。

日本経済新聞2019年3月1日『節税保険 販売過熱にメス』より抜粋して引用

金融庁としても、そうとうにお怒りだったことが伝わってきますね…。

報道では、2月13日の16時より生命保険協会にて全保険会社を集めた「拡大税制研究会」が開催され、その場で国税庁側からの意向が出席した保険会社に伝えられたとされます。

国税庁側から「見直しの基本方針」が明示され、そのなかで、次の通りに見直し方針を通達したと言うことです。

- 法人を契約者、役員または社員を被保険者とする保険契約のうち保険期間3年以上の定期保険と第三分野保険で、解約返戻金が最大で50%を超えるものを見直しの対象とする。

- 同、解約返戻金が50%以下の商品については全損処理を認める。

この方針を受けて、2月14日より、大手生命保険各社は全額損金計上を可能とするいわゆる「節税保険」の販売を一斉に停止。

日本生命の「プラチナフェニックス」も、冒頭の画像の通り、販売停止しています。

「節税保険」ブームは、およそ1年10か月で終了することになりました…。

節税保険とは?仕組みを解説【金融庁・国税庁の見直しで販売停止に】まとめ

節税保険がどうして節税効果を発揮するのか、その仕組みと、乱立・乱売から、金融庁・国税庁による方針見直しまでの流れを解説しましたが…。いかがでしたか?

- 生命保険は個人だけでなく、法人(企業)が、役員や従業員にかけることもできます。

- 法人契約の生命保険のうち、貯蓄性のない定期保険等については、支払保険料を損金算入、経費に計上することが認められています。

- 生命保険には解約時に戻ってくる解約返戻金があり、返戻金を高めると、節税効果を含めると、100パーセントを超える運用効果を見込める商品を開発することができました。

- 保険料の全額を損金として税務処理でき、途中解約を前提として解約時の返戻金が高く設定されている保険が「節税保険」として大人気に!

- 「節税保険」の乱立・乱売が金融庁・国税庁の逆鱗に触れ、解約返戻率が50%を超える商品については見直す方針が示され、「節税保険」ブームは終わりました…。

「節税保険」は、納税を先延ばしにする効果はありますが、納税を恒久的に回避できるわけではありません。

販売サイド(保険募集人)が節税効果を過剰に煽ったことが指摘されていますが、上手に使えば健全な経営にも役立った制度が規制強化の憂き目にあう結果に…。

「節税保険」は経営者向けの保険ですから、一般市民への影響はそれほど大きくは無いと思いますが、保険など金融商品はしっかり理解してから購入することが重要だということを改めて認識させられる一件でした。